PLANEJAMENTO SUCESSÓRIO

OBJETIVOS DO PLANEJAMENTO SUCESSÓRIO

➛ Evitar os conflitos familiares após a morte de um membro da família;

➛ Proteção dos bens e continuidade na família;

➛ Organização da sucessão;

➛ Respeitar a manifestação de vontade do falecido (nos termos da lei);

➛ Minimizar os aspectos tributários.

MODALIDADES

(1) Testamento;

(2) Seguro de Vida;

(3) Previdência Privada;

(4) Transferências e doações em vida;

(5) Holding.

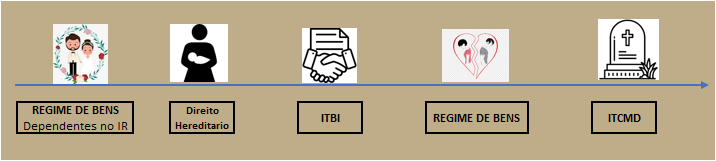

I – TESTAMENTO

O testamento é indicado para dispor sobre 50% do patrimônio do testador (parte disponível), pois os outros 50% fazem parte da legítima e que, obrigatoriamente, são transmitidos para os herdeiros necessários (os descendentes, os ascendentes e o cônjuge).

➛ Comunhão Parcial de Bens, passou a ser a regra a partir de 1997.O cônjuge passou a ser meeiro e herdeiro.

➛ Separação Legal de Bens (ou obrigatória) o cônjuge maior de 70 anos, a Súmula 377 do STF reconhece o direito à meação dos bens adquiridos na

constância do casamento, mas não tem direito a herança se o falecido tiver descendentes e ascendentes.

➛ Separação Convencional Total de Bens, o cônjuge é considerado herdeiro necessário, salvo pacto antenupcial.

FINALIDADE DO TESTAMENTO PARA PLANEJAR A SUCESSÃO

- Acrescer a Participação de Herdeiros/Beneficiários: por exemplo, incluir um terceiro como beneficiário da herança ou distribuir de forma desigual a

participação dos herdeiros na herança para adequar à vontade do testador com filhos de diversos casamentos, filhos com necessidades e idades diversas etc;

- Melhor Divisão de Bens: para evitar o condomínio de herdeiros em bens imóveis, o testador pode indicar exatamente os bens de cada herdeiro pois o condomínio dificulta a administração e a venda.

- Nomeação de Tutores e Curadores para filhos menores e especiais; e até mesmo nomear um Curador para o próprio testador em caso de enfermidade ou perda da capacidade.

- Regras para Gerir o Patrimônio de Filhos Especiais; (tipos de investimentos; porcentagem de investimentos e manutenção; sobre venda do patrimônio)

- Gravar os Bens Transmitidos com Cláusulas Restritivas (incomunicabilidade, impenhorabilidade e inalienabilidade);

- Dispensa da colação: nos casos de um filho receber ajuda dos genitores (se descriminada sair da parte disponível), o testador pode dispensar a colação, evitando a discussão futura entre os herdeiros de antecipação de legítima, desde que as doações realizadas não tenham excedido a parte disponível.

II – SEGURO DE VIDA

FINALIDADE DO SEGURO DE VIDA PARA PLANEJAR A SUCESSÃO

- O Seguro de Vida é uma ferramenta de planejamento sucessório quando o patrimônio objeto sucessório é pecuniário (dinheiro). O menor de 14 anos de idade, é vedado contratar seguro de vida, exceto para os seguros pagáveis em caso de sobrevivência e reembolso de despesas (ex. funeral, despesas médicas, hospitalares e odontológicas decorrentes de acidente pessoal), estipulando-se, ou não, a restituição dos prêmios em caso de falecimento do segurado (artigo 109 do Decreto-Lei nº 2.063/40) . Segurado com idade entre 14 a 17 anos poderá firmar seguro TOTAL, com todas as coberturas vigentes, desde que a contratação seja assistida pelo responsável legal.

- O capital segurado pode ser livremente estipulado pelo proponente que, inclusive, pode contratar mais de um seguro sobre o mesmo interesse (art. 789 do CC/2002) ou beneficiar mais de um beneficiário, na proporção que optar indicar (permitido inclusive o seguro cruzado onde marido e mulher são beneficiários recíprocos do outro no evento morte de um deles).

- O evento “morte” segurado na apólice pode a vida do próprio segurado ou de um terceiro (ex seu cônjuge), nesse caso o proponente é obrigado a declarar, sob pena de falsidade, o seu interesse pela preservação da vida do segurado (art. 790 do CC/2002).

- O BENEFICIÁRIO pode ser pessoa física ou jurídica designada que irá receber o prêmio (mensal, semestral ou anual) assegurado, sem ser efetivamente parte do contrato pactuado, apenas indicado. A instituição de beneficiário é lícita e deve ser respeitada (art. 791 do CC).

- O seguro de vida é pago diretamente ao beneficiário (dispensa abertura de inventário para ocorrer o pagamento pois não é classificado como herança) – art. 794 CC/2002. Portanto é impenhorável aos credores!

INVENTÁRIO. Seguro de vida contratado pelo ‘de cujus’. Benefício levantado pelos beneficiários. Possibilidade. Valor que não integra o patrimônio do espólio. Decisão mantida. Recurso improvido. (Agravo de Instrumento nº 0171813-81.2012.8.26.0000, 6ª Câmara de Direito Privado TJSP, Rel. Des. Fortes Barbosa, j. em 31.01.2013)

- Na falta de indicação do beneficiário ou não prevalecendo a indicação feita, a indenização será paga nos termos do artigo 792 do CC:

→ Metade ao cônjuge não separado judicialmente ou companheiro;

→ Outra metade aos herdeiros do segurado, obedecida a ordem de vocação hereditária (artigo 1.829 do CC).

TJ: RECURSO ESPECIAL. DIREITO CIVIL. SEGURO DE VIDA. AÇÃO DE COBRANÇA DE INDENIZAÇÃO SECURITÁRIA. MORTE DO SEGURADO. AUSÊNCIA DE INDICAÇÃO DE BENEFICIÁRIO. DIREITO DOS HERDEIROS. PREVISÃO DO ART. 792, CAPUT, DO CÓDIGO CIVIL. 1. Controvérsia em torno do direito do recorrente, filho do segurado falecido, ao recebimento de parte da indenização securitária, considerando a ausência de estipulação expressa dos beneficiários na apólice de seguro. 2. Polêmica em torno da interpretação do disposto no art. 792 do Código Civil. 3. Precedente jurisprudencial específico desta Terceira Turma do Superior Tribunal de Justiça no sentido de que, no seguro de vida, na falta de indicação da pessoa ou beneficiário, o capital segurado deverá ser pago metade aos herdeiros do segurado, segundo a ordem legal de vocação hereditária, e a outra metade ao cônjuge não separado judicialmente e/ou ao companheiro, desde que comprovada, nessa última hipótese, a união estável 4. .RECURSO ESPECIAL CONHECIDO E PROVIDO. (REsp n. 1.767.972/RJ, relator Ministro Paulo de Tarso Sanseverino, Terceira Turma, julgado em 24/11/2020, DJe de 27/11/2020.)

O companheiro pode ser declarado beneficiário se quando da formalização do contrato o segurado estava separado judicialmente ou se encontrava separado de fato (artigo 793 do CC). vejamos a jurisprudência:

TJ: RECURSO ESPECIAL. SEGURO DE VIDA. INSTITUIDOR CASADO. NÃO SEPARADO DE FATO OU JUDICIALMENTE. BENEFICIÁRIO. CONCUBINA. IMPEDIMENTO PARA O CASAMENTO. EXPRESSA VEDAÇÃO LEGAL. CC/2002. ART. 793. MONOGAMIA. ORIENTAÇÃO DO STF EM REPERCUSSÃO GERAL. DIREITO DO SEGUNDO BENEFICIÁRIO INDICADO PELO SEGURADO. 1. O seguro de vida não pode ser instituído por pessoa casada, não separada de fato e nem judicialmente, em benefício de parceiro em relação concubinária, por força de expressa vedação legal (CC/2002, arts. 550 e 793). 2. Tese fixada pelo STF no RE 1.045.273/SE, em julgamento com repercussão geral reconhecida: “A preexistência de casamento ou de união estável de um dos conviventes, ressalvada a exceção do artigo 1723, § 1º, do Código Civil, impede o reconhecimento de novo vínculo referente ao mesmo período, inclusive para fins previdenciários, em virtude da consagração do dever de fidelidade e da monogamia pelo ordenamento jurídico-constitucional brasileiro” (ementa publicada no DJ de 9.4.2021). 3. Diante da orientação do STF, no mesmo precedente, no sentido de que “subsistem em nosso ordenamento jurídico constitucional os ideais monogâmicos, para o reconhecimento do casamento e da união estável, sendo, inclusive, previsto como deveres aos cônjuges, com substrato no regime monogâmico, a exigência de fidelidade recíproca durante o pacto nupcial (art. 1.566, I, do Código Civil)”, é inválida, à luz do disposto no art. 793 do Código Civil de 2002, a indicação de concubino como beneficiário de seguro de vida instituído por segurado casado e não separado de fato ou judicialmente na época do óbito. 4. Não podendo prevalecer a indicação da primeira beneficiária, deve o capital segurado ser pago ao segundo beneficiário, indicado pelo segurado para a hipótese de impossibilidade de pagamento ao primeiro, em relação ao qual, a despeito de filho da concubina, não incide a restrição do art. 793 do Código Civil. 5. Recurso especial parcialmente provido. (REsp n. 1.391.954/RJ, relatora Ministra Maria Isabel Gallotti, Quarta Turma, julgado em 22/3/2022, DJe de 27/4/2022.)

- Legitimados para ajuizar ações contra a Seguradora: O espólio é parte ilegítima para figurar no polo ativo de eventual ação movida face a Seguradora. O direito de ação deve ser exercido pelos beneficiários.

SEGURO PRESTAMISTA – Morte do segurado – Ação de cobrança proposta pelo espólio – Ilegitimidade passiva bem reconhecida na sentença, pois o que vale na contratação de seguro é a instituição de beneficiário – Inteligência do art. 794 do Código Civil – Recurso improvido, com observação. (TJ/SP; Apelação Cível 1004679-57.2021.8.26.0077; Relator (a): Caio Marcelo Mendes de Oliveira; Órgão Julgador: 32ª Câmara de Direito Privado; Foro de Birigui – 1ª Vara Cível; Data do Julgamento: 13/04/2022; Data de Registro: 14/04/2022)

- NÃO INCIDÊNCIA DE IMPOSTO DE RENDA – isenção nos termos do art. 6°, XIII da Lei 7.713/88: O prêmio (valor pago pelo seguro) não precisa ser declarado no Imposto de Renda – esse valor não é utilizado para abatimento na base de cálculo do Imposto de Renda.

Embora a indenização seja isenta de imposto de renda, o beneficiário deve declarar o valor recebido na ficha “Rendimentos isentos e não tributáveis”. Selecionando o código nº 03 e informando o valor recebido individualmente. A declaração do valor recibo evitará que o contribuinte/beneficiário caia na malha fina por inconsistências nas informações declaradas.

Art. 6°. Ficam isentos do imposto de renda os seguintes rendimentos percebidos por pessoas físicas:

(…)

XIII – capital das apólices de seguro ou pecúlio pago por morte do segurado, bem como os prêmios de seguro restituídos em qualquer caso, inclusive no

de renúncia do contrato;

STJ: DIREITO CIVIL. DIREITO DOS CONTRATOS. SEGURO. CONTRATO CONSENSUAL. MOMENTO EM QUE É CONSIDERADO PERFEITO E ACABADO. MANIFESTAÇÃO DE VONTADE, AINDA QUE TÁCITA. CONTRATAÇÃO JUNTO À CORRETORA. PREENCHIMENTO DA PROPOSTA COM AUTORIZAÇÃO DE PAGAMENTO DO PRÊMIO POR DÉBITO EM CONTA. SINISTRO. OCORRÊNCIA ANTES DA EMISSÃO DA APÓLICE. NEGATIVA DE COBERTURA. DESCABIMENTO. 1. O seguro é contrato consensual e aperfeiçoa-se tão logo haja manifestação de vontade, independentemente de emissão da apólice – ato unilateral da seguradora -, de sorte que a existência da avença não pode ficar a mercê exclusivamente da vontade de um dos contratantes, sob pena de ter-se uma conduta puramente potestativa, o que é, às expressas, vedado pelo art. 122 do Código Civil. 2. O art. 758 do Código Civil não confere à emissão da apólice a condição de requisito de existência do contrato de seguro, tampouco eleva tal documento ao degrau de prova tarifada ou única capaz de atestar a celebração da avença. 3. É fato notório que o contrato de seguro é celebrado, na prática, entre a corretora e o segurado, de modo que a seguradora não manifesta expressamente sua aceitação quanto à proposta, apenas a recusa ou emite, diretamente, a apólice do seguro, enviando-a ao contratante, juntamente com as chamadas condições gerais do seguro. Bem a propósito dessa praxe, a própria Susep disciplinou que a ausência de manifestação por parte da seguradora, no prazo de 15 (quinze) dias, configura aceitação tácita da cobertura do risco, conforme dispõe o art. 2º, caput e § 6º, da Circular Susep n. 251/2004. 4. Com efeito, havendo essa prática no mercado de seguro, a qual, inclusive, recebeu disciplina normativa pelo órgão regulador do setor, há de ser aplicado o art. 432 do Código Civil, segundo o qual “[s]e o negócio for daqueles em que não seja costume a aceitação expressa, ou o proponente a tiver dispensado, reputar-se-á concluído o contrato, não chegando a tempo a recusa”. Na mesma linha, o art. 111 do Estatuto Civil preceitua que “[o] silêncio importa anuência, quando as circunstâncias ou os usos o autorizarem, e não for necessária a declaração de vontade expressa”. Doutrina e precedente. 5. No caso, não havendo nenhuma indicação de fraude e tendo o sinistro ocorrido efetivamente após a contratação junto à corretora de seguros, ocasião em que o consumidor firmou autorização de pagamento do prêmio mediante débito em conta, se em um prazo razoável não houve recusa da seguradora, só tendo havido muito tempo depois e exclusivamente em razão do sinistro noticiado, há de considerar-se aceita a proposta e plenamente aperfeiçoado o contrato. Deveras, vulnera os deveres de boa-fé contratual a inércia da seguradora em aceitar expressamente a contratação, vindo a recusá-la somente depois da notícia de ocorrência do sinistro e exclusivamente em razão disso. 6. Recurso especial não provido. (REsp n. 1.306.367/SP, relator Ministro Luis Felipe Salomão, Quarta Turma, julgado em 20/3/2014, DJe de 5/5/2014.)

(julgado para deferir pagamento do premio com sinistro antes mesmo da emissão da apólice)

- No seguro de vida para os casos de morte, o capital estipulado como prêmio não está sujeito ao pagamento das dividas do segurado e não é considerado herança. (artigo 794 do CC):

AGRAVO DE INSTRUMENTO – ARROLAMENTO DE BENS – INSURGÊNCIA DA INVENTARIANTE – CABIMENTO – A RECORRENTE, CÔNJUGE DO DE CUJUS, CONSTA COMO BENEFICIÁRIA DO SEGURO DE VIDA EM QUESTÃO – SEGURO QUE BENEFICIA TERCEIROS, RAZÃO PELA QUAL NÃO INTEGRA O PATRIMÔNIO DO FALECIDO – OBSERVÂNCIA AO ART. 794 DO CÓDIGO CIVIL – DESTE MODO, OS VALORES DO SEGURO DE VIDA NÃO ESTÃO SUJEITOS ÀS DÍVIDAS DO SEGURADO – RECURSO PROVIDO – DECISÃO REFORMADA. (TJ/SP; Agravo de Instrumento 2287183-59.2021.8.26.0000; Relator (a): HERTHA HELENA DE OLIVEIRA; Órgão Julgador: 2ª Câmara de Direito Privado; Foro de Jundiaí, 1ª. Vara de Família e Sucessões; Data do Julgamento: 30/05/2022; Data de Registro: 30/05/2022)

- O prêmio pago pelo segurado poderá ser convencionado por prazo limitado ou por toda a vida (artigo 796 do CC) – devendo observar a boa-fé e a função social do contrato.

Nesse sentido: “A recusa de renovação das apólices de seguro de vida pelas seguradoras em razão da idade do segurado é discriminatória e atenta contra a função social do contrato.” (Enunciado nº 542 da VI Jornada de Direito Civil do Conselho de Justiça Federal).

“Constitui abuso do direito a modificação acentuada das condições do seguro de vida e de saúde pela seguradora quando da renovação do contrato.” (Enunciado nº 543 da VI Jornada de Direito Civil do Conselho de Justiça Federal).

- É legal estipular prazo de carência, durante o qual a seguradora não responderá pela ocorrência do sinistro, entretanto, ocorrendo sinistro no prazo de carência do contrato de seguro a seguradora é obrigada a devolver ao beneficiário o montante da reserva técnica já formada. (artigo 797 do CC/2002)

Reserva técnica: são os valores pagos pelo segurado para garantir o cumprimento do contrato quando da ocorrência do sinistro.

SUICÍDIO do segurado: Em caso de suicídio nos 02 primeiros anos de vigência do contrato, ou sua recondução depois de suspenso, o beneficiário não terá direito ao capital estipulado. Entretanto, com exceção desse prazo de 02 anos, é nula cláusula contratual que exclui o pagamento da indenização em caso de suicídio do segurado. (artigo 798 do CC/2002).

No contrato de seguro de vida, presume-se, de forma relativa, ser premeditado o suicídio cometido nos dois primeiros anos de vigência da cobertura, ressalvado ao beneficiário o ônus de demonstrar a ocorrência do chamado “suicídio involuntário”.

(Enunciado nº 187 da III Jornada de Direito Civil do Conselho de Justiça Federal)

Súmula 610 do STJ: “O suicídio não é coberto nos dois primeiros anos de vigência do contrato de seguro de vida, ressalvado o direito do beneficiário à devolução do montante da reserva técnica formada.”

STJ: AGRAVO INTERNO. AGRAVO EM RECURSO ESPECIAL. AÇÃO DE COBRANÇA. SEGURO DE VIDA. SUICÍDIO DENTRO DO PRAZO DE DOIS ANOS DO INÍCIO DA VIGÊNCIA DO SEGURO. SÚMULA 610/STJ. NÃO PROVIMENTO. 1. O suicídio não é coberto nos dois primeiros anos de vigência do contrato de seguro

(AgInt no AREsp n. 1.715.520/SC, relatora Ministra Maria Isabel Gallotti, Quarta Turma, julgado em 12/4/2021, DJe de 14/4/2021.)

de vida, ressalvado o direito do beneficiário à devolução do montante da reserva técnica formada (Súmula 610/STJ). Agravo interno a que se nega provimento.

- O segurador não pode eximir-se ao pagamento do seguro, ainda que da apólice conste a restrição, se a morte ou a incapacidade do segurado provier da utilização de meio de transporte mais arriscado, da prestação de serviço militar, da prática de esporte, ou de atos de humanidade em auxílio de outrem. (artigo 799 do CC/2002).

- A seguradora não pode sub-rogar-se nos direitos e ações do segurado ou do beneficiário contra o causador do sinistro (artigo 800 do CC/2002) – não se aplica nessa modalidade de seguro o previsto na Súmula 188 do STF (ou seja, a seguradora não pode cobrar os prejuízos do sinistro do autor do dano).

- Não existe idade mínima/máxima para ser beneficiário de seguro de vida. Entretanto o processo para recebimento da indenização do menor é mais complexo:

→ Quando não há necessidade de utilizar o valor da indenização: o dinheiro permanecerá depositado em juízo e o beneficiário poderá resgatar o valor quando atingir a maioridade (18 anos) ou se for emancipado aos 16 anos.

→ Quando o beneficiário necessita utilizar o valor para pagamento de suas necessidades: deverá buscar uma autorização judicial, com intervenção obrigatória do Ministério Público.

Apelação cível. Alvará judicial pleiteado por menor de 13 (treze) anos representado por sua mãe para levantamento de valor referente a seguro de vida deixado em seu favor por seu falecido pai. Genitora do menor de idade que alega que precisa da verba para a subsistência de sua família e para o pagamento das mensalidades escolares do colégio particular no qual intenciona matricular o filho. Alega que possui outros dois filhos menores de idade de relacionamento posterior e que a pensão por morte do de cujus que recebe é de valor reduzido. Sentença que defere o pedido de expedição de alvará tão somente do valor referente às mensalidades escolares do colégio particular para matrícula do menor. Apelação que requer o levantamento do valor integral do seguro para a subsistência da família e para custear as despesas complementares às mensalidades escolares especialmente material escolar, uniforme, transporte e alimentação do menor de idade. Descabe autorizar a expedição de alvará judicial para levantamento de importância relativa a seguro de vida depositada em nome de menor de idade, quando não se evidencia imprescindível para suprir as necessidades básicas. Genitora do menor que é jovem (28 anos) e está apta a trabalhar para complementar a renda da família. Há prova nos autos de que reside com seu novo companheiro, pai de seus dois outros filhos, que deve ajudar a custear as despesas do lar. Manutenção da sentença no que se refere à negativa de levantamento do valor integral do depósito e à autorização de levantamento da quantia correspondente às mensalidades escolares do colégio particular. Acréscimo de autorização para expedição de alvará para liberação do valor de R$678,00 (seiscentos e setenta e oito reais) para pagamento de material escolar, uniforme, transporte e alimentação do menor H. H. S referente ao período de setembro a dezembro do ano de 2013 de forma a viabilizar a sua matrícula e frequência no colégio particular. (TJ/SC, Apelação Cível n. 2013.052127-4, de Criciúma, Rel. Denise de Souza Luiz Francoski, Primeira Câmara de Direito Civil, j. 17-09-2013).

APELAÇÃO CÍVEL, JURISDIÇÃO VOLUNTÁRIA. ALVARÁ JUDICIAL. LEVANTAMENTO DE SEGURO DE VIDA DEIXADO POR GENITOR. BENEFICIÁRIO. MENOR. PEDIDO FORMULADO PELA GENITORA. EXCEPCIONALIDADE NÃO CONFIGURADA. UTILIZAÇÃO EM BENEFÍCIO EXCLUSIVO DO MENOR. NÃO DEMONSTRAÇÃO. SENTENÇA MANTIDA. APELO IMPROVIDO. A movimentação de valores de seguro de vida deixado por genitor em benefício de seu filho menor antes de alcançada a maioridade depende da demonstração que os valores serão usados em benefício exclusivo do menor para atender a situação de excepcionalidade, o que não ocorreu no caso dos autos. Ausente a comprovação de que os valores depositados em benefício do menor representado serão utilizados unicamente em seu benefício, há que ser mantida a sentença de improcedência. (TJ/BA, Apelação Cível n. 0503293-39.2019.8.05.0001, de Salvador, Rel. Lisbete Maria Teixeira Almeida Cézar Santos, Segunda Câmara Cível, j. 02/12/2020).

LEGISLAÇÃO SOBRE SEGUROS

➛ Disposições gerais: artigos 757 a 777 do Código Civil;

➛ Do seguro de dano: artigos 778 a 788 do Código Civil;

➛ Do seguro de pessoa: artigos 789 a 802 do Código Civil.

MODALIDADE DE SEGURO

Single Premium: e quando o proponente paga o valor do prêmio de uma única parcela (ficando o beneficiário seguro para o resto da vida do proponente).

Prêmios Periódicos: o premio contratado será pago em determinadas parcelas por determinados anos. Ocorrendo o evento contratado, antes do término dos pagamentos o beneficiário ira receber o premio completo (desde que o seguro esteja em dia).

III – PREVIDÊNCIA PRIVADA

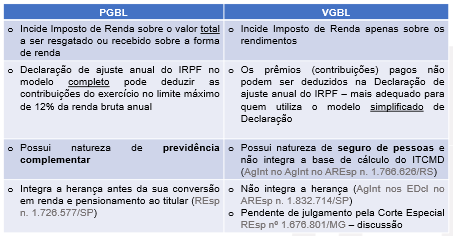

A Previdência Privada é constituída caracteriza por diversos planos, sendo os mais comuns a VGBL (Vida Gerador de Benefícios Livres) e PGBL (Plano Gerador de Benefícios Livres).

É assemelhado a uma espécie de seguro e previdência complementar, pois após um período de acumulação de recursos, proporcionam aos investidores (segurados e participantes) uma renda mensal que poderá ser vitalícia; por período determinado; ou um pagamento único, conforme a previsão contratual.

PGBL: Possui natureza de previdência complementar, proporcionando uma renda mensal ou pagamento único.

VGBL: Possui natureza de seguro de pessoa. Após período de acumulação de recursos (período de diferimento) proporciona uma renda mensal que poderá ser vitalícia, por período determinado ou pagamento único.

A Semelhança entre ambos é o fato de possibilitar a acumulação de recurso que posteriormente será convertida em rendimento.

Na previdência privada é possível aportar pontualmente valores acumulador para geração renda, o que configura uma modalidade de investimento.

Previdência privada ABERTA: contratada por qualquer pessoa com uma SEGURADORA e comercializadas pelos bancos e corretoras de seguro (art. 26 da LC nº 109/2001).

Previdência privada FECHADA: (fundo de pensão). Podem ser contratados por um grupo específico de pessoas (categoria – advogados, médicos etc) ou grupo de funcionários de uma empresa. Nesse tipo de previdência, geralmente o beneficiário não consegue sacar os recursos antecipadamente, necessitando esperar o desligamento da empresa ou a aposentadoria para ter acesso ao fundo. (artigo 31 da Lei Complementar nº 109/2001).

PGBL/VGBL na Herança

O artigo 79 da Lei nº 11.196/2005, define que: “No caso de morte do participante ou segurado dos planos e seguros de que trata o art. 76 desta Lei, os seus beneficiários (não os herdeiros) poderão optar pelo resgate das quotas ou pelo recebimento de benefício de caráter continuado previsto em contrato, independentemente da abertura de inventário ou procedimento semelhante.”

AGRAVO DE INSTRUMENTO – Inventário – Determinação de retificação das declarações para inclusão dos valores existentes em nome da inventariante (esposa) em previdência privada (VGBL) – Insurgência da parte sob alegação de que se trata de bem particular, de natureza securitária, excluído da sucessão – Decisão mantida – Afastamento da alegação absoluta do caráter securitário – Necessidade de aferição da natureza da verba, que pode atuar como simples aplicação financeira, caso em que sujeita ao regime geral dos bens comuns, inclusive reconhecimento da meação e partilha. Recurso desprovido. (TJ/SP; Agravo de Instrumento 2034728-43.2017.8.26.0000; Relator (a): Enéas Costa Garcia; Órgão Julgador: 1ª Câmara de Direito Privado; Foro Central Cível – 3ª Vara da Família e Sucessões; Data do Julgamento: 18/09/2017; Data de Registro: 18/09/2017).

AGRAVO DE INSTRUMENTO – Inventário – Planos de previdência privada VGBL – Inclusão em partilha – Contratação se deu quando a falecida já contava com mais de oitenta anos de idade – Valores depositados que, no caso, possui feição de ativo financeiro – Saldo dos planos que devem integrar a partilha – Colação de doações efetuadas aos herdeiros-agravados – Necessidade – Inexistência de cláusula de dispensa de colação seja no testamento seja no ato de liberalidade – Obrigatoriedade da colação nos termos do art. 2.002 e sgs. do CC – Valor da colação que deverá observar o disposto no art. 2.004 e deve ser atualizado até a data da abertura da sucessão – Decisão reformada nesse ponto, mantendo-se, contudo, o indeferimento no que toca à realização de avaliações judicial e contábil a fim de se apurar o valor atribuído pela inventariante ao bem imóvel e ao crédito que aludem as primeiras declarações – Recurso parcialmente provido. (TJ/SP; Agravo de Instrumento 2011776-70.2017.8.26.0000; Relator (a): José Roberto Furquim Cabella; Órgão Julgador: 6ª Câmara de Direito Privado; Foro de Piracicaba – 2ª. Vara de Família e Sucessões; Data do Julgamento: 28/09/2017; Data de Registro: 29/09/2017)

PGBL/VGBL no Divórcio

No que tange a comunicação dos bens da PGBL e VGBL no divórcio, temos que se a previdência privada tiver natureza de mero rendimento de seus frutos (fase de recebimento) ela será incomunicável, portanto não é objeto de partilha no divórcio (independente do regime de bens).

Entretanto, considerando que os aportes são realizados em regra com o fruto do do trabalho próprio/ou do casal (fase de acúmulo), ou sua retirada de valores se dá para adquirir patrimônio/investir, ele passa ter natureza jurídica de investimento, passando a ser comunicável, portanto é objeto de partilha no divórcio (de acordo com o regime de bens).

STJ: CIVIL. PROCESSUAL CIVIL. AÇÃO DE DIVÓRCIO E PARTILHA DE BENS. DEVER DE FUNDAMENTAÇÃO. ART. 489, §1º, VI, DO CPC/15. INOBSERVÂNCIA DE SÚMULA, JURISPRUDÊNCIA OU PRECEDENTE CONDICIONADA À DEMONSTRAÇÃO DE DISTINÇÃO OU SUPERAÇÃO. APLICABILIDADES ÀS SÚMULAS E PRECEDENTES VINCULANTES, MAS NÃO ÀS SÚMULAS E PRECEDENTES PERSUASIVOS. PLANOS DE PREVIDÊNCIA PRIVADA ABERTA. REGIME MARCADO PELA LIBERDADE DO INVESTIDOR. CONTRIBUIÇÃO, DEPÓSITOS, APORTES E RESGATES FLEXÍVEIS. NATUREZA JURÍDICA MULTIFACETADA. SEGURO PREVIDENCIÁRIO. INVESTIMENTO OU APLICAÇÃO FINANCEIRA. DESSEMELHANÇAS ENTRE OS PLANOS DE PREVIDÊNCIA PRIVADA ABERTA E FECHADA, ESTE ÚLTIMO INSUSCETÍVEL DE PARTILHA. NATUREZA SECURITÁRIA E PREVIDENCIÁRIA DOS PLANOS PRIVADOS ABERTOS VERIFICADA APÓS O RECEBIMENTO DOS VALORES ACUMULADOS, FUTURAMENTE E EM PRESTAÇÕES, COMO COMPLEMENTAÇÃO DE RENDA. NATUREZA JURÍDICA DE INVESTIMENTO E APLICAÇÃO FINANCEIRA ANTES DA CONVERSÃO EM RENDA E PENSIONAMENTO AO TITULAR. PARTILHA POR OCASIÃO DO VÍNCULO CONJUGAL. NECESSIDADE. ART. 1.659, VII, DO CC/2002 INAPLICÁVEL À HIPÓTESE. PRESTAÇÃO DE INFORMAÇÕES EQUIVOCADAS E JUNTADA DE DOCUMENTOS DE DECLARAÇÕES DE IMPOSTO DE RENDA FALSEADAS. LITIGÂNCIA DE MÁ-FÉ. IMPOSSIBILIDADE DE REEXAME DA MATÉRIA. SÚMULA 7/STJ. RECURSO ESPECIAL INTERPOSTO APENAS PELO DISSENSO JURISPRUDENCIAL. IMPOSSIBILIDADE. SÚMULA 284/STF. 1- Ação ajuizada em 28/09/2007. Recurso especial interposto em 13/02/2017 e atribuído à Relatora em 09/08/2017. 2- Os propósitos recursais consistem em definir: (i) se o dever de seguir enunciado de súmula, jurisprudência ou precedente invocado pela parte, previsto no art. 489, §1º, VI, do CPC/15, abrange também o dever de seguir julgado proferido por Tribunal de 2º grau distinto daquele a que o julgador está vinculado; (ii) se o valor existente em previdência complementar privada aberta na modalidade VGBL deve ser partilhado por ocasião da dissolução do vínculo conjugal; (iii) se a apresentação de declaração de imposto de renda com informação incorreta tipifica litigância de má-fé; (iv) se é possível partilhar valor existente em conta bancária alegadamente em nome de terceiro. 3- A regra do art. 489, §1º, VI, do CPC/15, segundo a qual o juiz, para deixar de aplicar enunciado de súmula, jurisprudência ou precedente invocado pela parte, deve demonstrar a existência de distinção ou de superação, somente se aplica às súmulas ou precedentes vinculantes, mas não às súmulas e aos precedentes apenas persuasivos, como, por exemplo, os acórdãos proferidos por Tribunais de 2º grau distintos daquele a que o julgador está vinculado. 4- Os planos de previdência privada aberta, operados por seguradoras autorizadas pela SUSEP, podem ser objeto de contratação por qualquer pessoa física e jurídica, tratando-se de regime de capitalização no qual cabe ao investidor, com amplíssima liberdade e flexibilidade, deliberar sobre os valores de contribuição, depósitos adicionais, resgates antecipados ou parceladamente até o fim da vida, razão pela qual a sua natureza jurídica ora se assemelha a um seguro previdenciário adicional, ora se assemelha a um investimento ou aplicação financeira. 5- Considerando que os planos de previdência privada aberta, de que são exemplos o VGBL e o PGBL, não apresentam os mesmos entraves de natureza financeira e atuarial que são verificados nos planos de previdência fechada, a eles não se aplicam os óbices à partilha por ocasião da dissolução do vínculo conjugal apontados em precedente da 3ª Turma desta Corte (REsp 1.477.937/MG). 6- Embora, de acordo com a SUSEP, o PGBL seja um plano de previdência complementar aberta com cobertura por sobrevivência e o VGBL seja um plano de seguro de pessoa com cobertura por e sobrevivência, a natureza securitária e previdenciária complementar desses contratos é marcante no momento em que o investidor passa a receber, a partir de determinada data futura e em prestações periódicas, os valores que acumulou ao longo da vida, como forma de complementação do valor recebido da previdência pública e com o propósito de manter um determinado padrão de vida. 7- Todavia, no período que antecede a percepção dos valores, ou seja, durante as contribuições e formação do patrimônio, com múltiplas possibilidades de depósitos, de aportes diferenciados e de retiradas, inclusive antecipadas, a natureza preponderante do contrato de previdência complementar aberta é de investimento, razão pela qual o valor existente em plano de previdência complementar aberta, antes de sua conversão em renda e pensionamento ao titular, possui natureza de aplicação e investimento, devendo ser objeto de partilha por ocasião da dissolução do vínculo conjugal por não estar abrangido pela regra do art. 1.659, VII, do CC/2002. 8- Definido, pelo acórdão recorrido, que a prestação de informações equivocadas e a sucessiva juntada de diferentes declarações de imposto de renda se deu com o propósito específico de ocultar informações relacionadas ao patrimônio e, consequentemente, influenciar no desfecho da partilha de bens, disso resultando a condenação da parte em litigância de má-fé, é inviável a modificação do julgado para exclusão da penalidade em razão do óbice da Súmula 7/STJ. 9- É imprescindível a indicação no recurso especial do dispositivo legal sobre o qual se baseia a divergência jurisprudencial, não sendo cognoscível o recurso interposto apenas com base na alínea “c” do permissivo constitucional em razão do óbice da Súmula 284/STF. 10- Recurso especial parcialmente conhecido e, nessa extensão, desprovido. (REsp n. 1.698.774/RS, relatora Ministra Nancy Andrighi, Terceira Turma, julgado em 1/9/2020, DJe de 9/9/2020)

PGBL/VGBL no ITCMD

STJ: PROCESSUAL CIVIL E TRIBUTÁRIO. AGRAVO INTERNO. AGRAVO EM RECURSO ESPECIAL. NATUREZA DE SEGURO DE VIDA DO PLANO VGBL. AUSÊNCIA DE CONTROVÉRSIA FÁTICA. AFASTAMENTO DA SÚMULA Nº 7 DO STJ. AUSÊNCIA DE LASTRO DO ACÓRDÃO RECORRIDO EM LEGISLAÇÃO LOCAL. NÃO INCIDÊNCIA

DA SÚMULA Nº 280 DO STF. ART. 794 DO CC. PLANO VGBL. VALOR NÃO CONSIDERADO HERANÇA. NÃO INCIDÊNCIA DO ITCMD. PRECEDENTES RECENTES DA SEGUNDA TURMA DESTA CORTE. AGRAVO INTERNO NÃO PROVIDO. 1. O acórdão local não adentrou nas características individuais do contrato de VGBL, mas tão somente afirmou a não incidência de ITCMD sobre os valores em aplicação no âmbito do supracitado contrato, haja vista sua natureza de seguro de vida e, como tal, não considerado herança, na forma do art. 794 do CC/2002. Verifica-se, portanto, que a aplicação do direito ao caso concreto não demanda reexame de provas, o que afasta a incidência da Súmula nº 7 do STJ. Registra-se, também, que o acórdão recorrido não se lastreou em legislação local para afastar a incidência do ITCMD sobre o valor do VGBL, de modo que o exame do presente recurso não encontra óbice no teor da Súmula nº 280 do STF. 2. A Segunda Turma desta Corte, nos autos dos REsp nº 1.961.488/RS, Rel. Min. Assusete Magalhães, DJe 16/11/2021 e REsp nº 1.963.482/RS, Rel. Min. Assusete Magalhães, DJe 18/11/2021, reiterou o entendimento no sentido da natureza de seguro do plano VGBL, de modo que os valores a serem recebidos pelo beneficiário, em decorrência da morte do segurado contratante de plano VGBL, não se consideram herança, como prevê o art. 794 do CC/2002. 3. Não integrando a herança, isto é, não se tratando de transmissão causa mortis, está o VGBL excluído da base de cálculo do ITCMD. 4. Agravo interno não provido. (AgInt no AgInt no AREsp n. 1.766.626/RS, relator Ministro Mauro Campbell Marques, Segunda Turma, julgado em 26/4/2022, DJe de 29/4/2022.)

PGBL/VGBL no IR:

RECURSOS DA FAZENDA NACIONAL E DO CONTRIBUINTE INTERPOSTOS NA VIGÊNCIA DO CPC/1973. ENUNCIADO ADMINISTRATIVO Nº 2. PROCESSUAL CIVIL. TRIBUTÁRIO. IMPOSTO DE RENDA DA PESSOA FÍSICA. ISENÇÃO PARA PROVENTOS DE APOSENTADORIA E RESGATES. PREVIDÊNCIA PRIVADA. MOLÉSTIA GRAVE. ART. 6º, XIV, DA LEI N. 7.713/88, C/C ART. 39, §6º, DO DECRETO N. 3.000/99. IRRELEVÂNCIA DE SE TRATAR DE PLANO DE PREVIDÊNCIA PRIVADA MODELO PGBL (PLANO GERADOR DE BENEFÍCIO LIVRE) OU VGBL (VIDA GERADOR DE BENEFÍCIO LIVRE) 1. O recurso especial da FAZENDA NACIONAL não merece conhecimento quanto à alegada violação ao art. 535, do CPC/1973, tendo em vista que fundado em argumentação genérica que não discrimina a relevância das teses, não as correlaciona aos artigos de lei invocados e também não explicita qual a sua relevância para o deslinde da causa em julgamento. Incidência da Súmula n. 284/STF: “É inadmissível o recurso extraordinário, quando a deficiência na sua fundamentação não permitir a exata compreensão da controvérsia”. 2. Conhecidos os recursos da FAZENDA NACIONAL e do CONTRIBUINTE por violação à lei e pelo dissídio em torno da interpretação da isenção prevista no art. 6º, XIV, da Lei n. 7.713/88 e do art. 39, §6º, do Decreto n. 3.000/99. 3. A extensão da aplicação do art. 6º, XIV, da Lei n. 7.713/88 (isenção para proventos de aposentadoria ou reforma recebidos por portadores de moléstia grave) também para os recolhimentos ou resgates envolvendo entidades de previdência privada ocorreu com o advento do art. 39, §6º, do Decreto n. 3.000/99, que assim consignou: “§ 6º As isenções de que tratam os incisos XXXI e XXXIII também se aplicam à complementação de aposentadoria, reforma ou pensão”. Precedentes: REsp 1.204.516/PR, Segunda Turma, Rel. Min. Castro Meira, julgado em 04.11.2010; AgRg no REsp 1144661 / SC, Segunda Turma, Rel. Min. Cesar Asfor Rocha, julgado em 25.04.2011. 4. O destino tributário dos benefícios recebidos de entidade de previdência privada não pode ser diverso do destino das importâncias correspondentes ao resgate das respectivas contribuições. Desse modo, se há isenção para os benefícios recebidos por portadores de moléstia grave, que nada mais são que o recebimento dos valores aplicados nos planos de previdência privada de forma parcelada no tempo, a norma também alberga a isenção para os resgates das mesmas importâncias, que nada mais são que o recebimento dos valores aplicados de uma só vez. Precedentes: AgInt no REsp. n. 1.481.695 / SC, Primeira Turma, Rel. Min. Regina Helena Costa, julgado em 23.08.2018; EDcl nos EDcl no AgInt no AREsp. n. 948.403 / SP, Segunda Turma, Rel. Min. Francisco Falcão, julgado em 07.06.2018; AgInt no REsp. n. 1.554.683 / PR, Primeira Turma, Rel. Min. Gurgel de Faria, julgado em 22.05.2018; AgInt no REsp. n. 1.662.097 / RS, Segunda Turma, Rel. Min. Mauro Campbell Marques, julgado em 28.11.2017. 5. Para a aplicação da jurisprudência é irrelevante tratar-se de plano de previdência privada modelo PGBL (Plano Gerador de Benefício Livre) ou VGBL (Vida Gerador de Benefício Livre), isto porque são apenas duas espécies do mesmo gênero (planos de caráter previdenciário) que se diferenciam em razão do fato de se pagar parte do IR antes (sobre o rendimento do contribuinte) ou depois (sobre o resgate do plano). 6. O fato de se pagar parte ou totalidade do IR antes ou depois e o fato de um plano ser tecnicamente chamado de “previdência” (PGBL) e o outro de “seguro” (VGBL) são irrelevantes para a aplicação da leitura que este Superior Tribunal de Justiça faz da isenção prevista no art. 6º, XIV, da Lei n. 7.713/88 c/c art. 39, §6º, do Decreto n. 3.000/99. Isto porque ambos os planos irão gerar efeitos previdenciários, quais sejam: uma renda mensal – que poderá ser vitalícia ou por período determinado – ou um pagamento único correspondentes à sobrevida do participante/beneficiário. 7. Recurso especial da FAZENDA NACIONAL parcialmente conhecido e, nessa parte, não provido e recurso especial do CONTRIBUINTE provido. (REsp n. 1.583.638/SC, relator Ministro Mauro Campbell Marques, Segunda Turma, julgado em 3/8/2021, DJe de 10/8/2021).

Penhorabilidade PGBL/VGBL

Considerado que a previdência privada sendo utilizada como modalidade de investimento, com saques e aportes a qualquer tempo, o Poder Judiciário tem afastado sua semelhança jurídica a de um seguro e permitindo a penhora de valores acima de 40 salários mínimos (e em alguns casos ate mesmo em valores inferiores (Justiça do Trabalho)).

Igualmente nos inventários os valore de Previdência Privada que não foram declarados, beneficiando terceiros ou algum herdeiro em detrimento de outro sendo passíveis de discussão judicial pelos herdeiros ou terceiros interessados integrando o patrimônio a ser partilha ou ate mesmo parte da legítima.

PROCESSUAL CIVIL. EMBARGOS DE DIVERGÊNCIA EM RECURSO ESPECIAL. SALDO EM FUNDO DE PREVIDÊNCIA PRIVADA COMPLEMENTAR. IMPENHORABILIDADE. INDISPONIBILIDADE DE BENS DETERMINADA À LUZ DO ART. 36 DA LEI 6.024/74. MEDIDA DESPROPORCIONAL. 1. O regime de previdência privada complementar é, nos termos do art. 1º da LC 109/2001, “baseado na constituição de reservas que garantam o benefício, nos termos do caput do art. 202 da Constituição Federal”, que, por sua vez, está inserido na seção que dispõe sobre a Previdência Social. 2. Embora não se negue que o PGBL permite o “resgate da totalidade das contribuições vertidas ao plano pelo participante” (art. 14, III, da LC 109/2001), essa faculdade concedida ao participante de fundo de previdência privada complementar não tem o condão de afastar, de forma inexorável, a natureza essencialmente previdenciária e, portanto, alimentar, do saldo existente. 3. Por isso, a impenhorabilidade dos valores depositados em fundo de previdência privada complementar deve ser aferida pelo Juiz casuisticamente, de modo que, se as provas dos autos revelarem a necessidade de utilização do saldo para a subsistência do participante e de sua família, caracterizada estará a sua natureza alimentar, na forma do art. 649, IV, do CPC. 4. Ante as peculiaridades da espécie (curto período em que o embargante esteve à frente da instituição financeira e sua ínfima participação no respectivo capital social), não se mostra razoável impor ao embargante tão grave medida, de ter decretada a indisponibilidade de todos os seus bens, inclusive do saldo existente em fundo de previdência privada complementar – PGBL. 5. Embargos de divergência conhecidos e providos. (EREsp n. 1.121.719/SP, relatora Ministra Nancy Andrighi, Segunda Seção, julgado em 12/2/2014, DJe de 4/4/2014)

PROCESSUAL CIVIL. AGRAVO INTERNO NO AGRAVO EM RECURSO ESPECIAL. SALDO EM FUNDO DE PREVIDÊNCIA PRIVADA COMPLEMENTAR. PENHORABILIDADE. AUSÊNCIA DE CARÁTER ALIMENTAR. POSSIBILIDADE. REEXAME DO CONJUNTO FÁTICO-PROBATÓRIO DOS AUTOS. INCIDÊNCIA

DA SÚMULA N. 7 DO STJ. DECISÃO MANTIDA. 1. Nos termos da jurisprudência consolidada nesta Corte Superior, cumpre ao magistrado aferir, por meio da análise do caso concreto, a viabilidade da penhora dos valores depositados em fundo de previdência privada complementar (EREsp n. 1.121.719/SP, Segunda Seção, DJe de 4/4/2014). 2. O Tribunal de origem, com fundamento nos fatos e nas provas dos autos, concluiu que o agravante não demonstrou o caráter alimentar dos valores recolhidos para a previdência complementar. Alterar o entendimento do acórdão recorrido, quanto à legitimidade da parte e à existência do ato ilícito, demandaria reexame do conjunto fático-probatório dos autos, vedado em recurso especial pela Súmula n. 7 do STJ. 3.Agravo interno a que se nega provimento. (AgInt no AREsp n. 1.357.826/SP, relator Ministro Antonio Carlos Ferreira, Quarta Turma, julgado em 20/9/2021, DJe de 23/9/2021).

APELAÇÃO. Ação cominatória. Previdência privada. Levantamento de saldo PGBL. Autor-apelante que também celebra contrato de mútuo com a ré. Perda da condição de participante. Contrato que estipula a possibilidade de dedução do saldo devedor mutuado para a realização do resgate. PGBL que se constitui como coisa suscetível de penhora. Autor que não comprovou a aventada natureza alimentar daquela verba. Precedentes. Possibilidade de compensação. Artigos 368 e 373, inciso III, ambos do CCB. Sentença mantida. Recurso desprovido. (TJ/SP; Apelação Cível 1003644-62.2021.8.26.0562; Relator (a): Lidia Conceição; Órgão Julgador: 36ª Câmara de Direito Privado; Foro de Santos – 9ª Vara Cível; Data do Julgamento: 06/07/2022; Data de Registro: 06/07/2022).

AGRAVO DE INSTRUMENTO – Execução de título extrajudicial – Bloqueio de montante oriundo de plano de previdência privada do executado – Irresignação do devedor – Impenhorabilidade do art. 833, IV e X, do CPC, que não se estende aos investimentos em VGBL e PGBL – Natureza de investimento comum, que pode ser resgatado a qualquer momento, não denotando caráter alimentar – Ausência de prova da utilização do recurso para as necessidades imediatas do executado – Decisão reformada – Recurso desprovido. (TJ/SP; Agravo de Instrumento 2103385-61.2022.8.26.0000; Relator (a): Marco Fábio Morsello; Órgão Julgador: 11ª Câmara de Direito Privado; Foro Regional III – Jabaquara – 1ª Vara Cível; Data do Julgamento: 27/06/2022; Data de Registro: 27/06/2022).

RESGATE SEM ABERTURA DE INVENTÁRIO

Art. 79. No caso de morte do participante ou segurado dos planos e seguros de que trata o art. 76 desta Lei, os seus beneficiários poderão optar pelo resgate das quotas ou pelo recebimento de benefício de caráter continuado previsto em contrato, independentemente da abertura de inventário ou procedimento semelhante (Lei 11.196/2005).

PESQUISA DE SEGURO DE VIDA OU PREVIDÊNCIA PRIVADA PESQUISA

JUNTO AO CNSEG (Confederação Nacional das Empresas de Seguros Gerais)

A CNSEG foi criada no dia 20 de agosto de 2008, em assembleia, e é formada por 04 Federações associativas:

→ FenSeg: Federação de Seguros Gerais;

→ FenaPrevi: Federação de Previdência Privada e Vida:

→ FenaSaúde: Federação de Saúde Suplementar;

→ FenaCap: Federação de Capitalização.

link para requerimento: formulário. Documentos necessários (Cópia da certidão de óbito; Cópia do CPF e da Carteira de Identidade do falecido; Cópia do CPF e da Carteira de Identidade do solicitante; Cópia do comprovante de residência em nome do solicitante; Cópia do documento que comprove o parentesco com o falecido; Documento que comprove a existência da união estável ou homoafetiva com o falecido, ou; Duas declarações assinadas e com firma reconhecida em Cartório, por pessoas que possam confirmar a existência da união estável ou homoafetiva).

Se a solicitação for realizada pelo Advogado, é necessário apresentar Procuração com firma reconhecida em Cartório, que contenha poderes específicos para realizar a pesquisa.Os documentos e a requisição podem ser enviados por e-mail ou por correspondência:

E-mail: sjur@cnseg.org.br

Endereço: Rua Senador Dantas, nº 74, 12º andar – Centro – CEP: 20031-205. Rio de Janeiro – RJ.

IV – DOAÇÕES EM VIDA AOS HERDEIROS TRANSFERÊNCIAS ONEROSAS AOS HERDEIROS

As doações em vida aos herdeiros e as transferências onerosas aos herdeiros são outras formas de planejamento familiar que podem ocorrer por quaisquer formas, desde que obedecida a sua devida tributação (lembrando que as transferências onerosas devem OBRIGATORIAMENTE respeitar o limite mínimo do valor de referência do imóvel descrito no IPTU, para não ter fraude do à tributação em relação ao recolhimento do ITBI)- (REsp 1.937.821 (03.03.2022)e TEMA 1113 STJ).

Nas doações em vida é muito comum o doador que pensa em planejar a sucessão mais que pretende continuar administrando e gerindo o patrimônio a ser doado realizar uma doação com reserva de usufruto (perde a propriedade, mas assegura os direitos de exploração do bem, de administração, políticos de voto em caso de sociedade empresária, direitos de receber dividendos e etc – usufruto se extingue com o evento morte). Isso garantirá que com o evento morte o patrimônio será passado ao seu doador, entretanto, em vida os frutos dos bens objetos de doação poderão ser livremente colhidos pelo doador para manutenção pessoal ou do próprio patrimônio.

✔ A doação em vida com escopo de antecipação de herança (ADIANTAMENTO DA LEGÍTIMA) implica no recolhimento do imposto no momento da liberalidade, apurando-se o imposto à época;

✔ O imposto causa mortis é aferido apenas no momento da abertura da sucessão, ficando sujeito à Lei e alíquota daquele momento.

Doações Isentas de Tributação

No Estado de São Paulo as doações (de um mesmo doador) que não ultrapassarem o valor equivalente a 2.500 UFESP’s no ano de exercício fiscal corrente são isentas de ITCMD; Ultrapassado esse limite de 2.500 UFESP’s haverá incidência do imposto sobre valor integral (e não apenas o excesso).

Renúncia à Herança e a Tributação

A renúncia pura e simples da herança não implica em tributação do renunciante. Entretanto quando há renúncia translativa, (direcionamento à outros) implica no pagamento do ITCMD para o herdeiro renunciante e, a depender da natureza da transferência, ao cessionária na modalidade “doação”.

V –HOLDING FAMILIAR

Utilizar uma Pessoa Jurídica na modalidade de Holding também é uma forma de planejamento familiar. As Holdings podem ser de:

✔ Participações

✔ Imobiliária

✔ Patrimonial

A Pessoa Jurídica pode exercer todos os atos negociais que a Pessoa Física (comprar, vender, investir, abrir conta, doar, empregar, adquirir outras pessoas jurídicas), embora seja muito mais protetora a pessoa física de seus sócios (blinda os sócios).

Logo se todo patrimônio familiar está inserto em uma PJ e esta não morre (apenas abre falência), a sucessão do patrimônio familiar se dá dentro da constituição da PJ onde os herdeiros qualificados como sócios iram suceder o patrimônio de acordo com as quotas empresariais deixadas em forma de quinhão hereditário.

Outra vantagem é que a tributação nos negócios jurídicos por PJ e PF, onde a tributação de PJ (13%) é em regra a metade do que a PF (27,5%).

HOLDING: etimologicamente holding significa segurar, manter, controlar, guardar ou possuir. No direito sucessório a holding serve como um guarda-patrimônio para proteger o patrimônio familiar visando a sucessão patrimonial. Quando TODO PATRIMÔNIO familiar esta inserto na holding familiar, e há o falecimento de um dos sócios, a sucessão deste é regida pelas normas de direito empresarial procedida junto ao cartório com alterações do quadro societário perante a junta comercial dispensando até mesmo o inventário.

SUCESSÃO SOCIETÁRIA: é a substituição de sócios na sociedade empresaria por falecimento ou divórcio. Primeiramente é aplicável a regra societária (cláusulas contidas na constituição empresarial) para somente depois a regra do Direito de Família (regras sucessórias).

PROTEÇÃO PATRIMONIAL: conhecida como blindagem patrimonial é o direcionamento de um patrimônio de Pessoa Jurídica que será resguardando em uma Pessoa Jurídica, que trará benefícios como menor tributação, e responsabilidade civil/patrimonial exercida pela pessoa física (sócios).

EMPRESA FAMILIAR: é uma sociedade composta por sócios membros de uma mesma família. É a concentração do patrimônio das Pessoas Físicas de uma família em uma Pessoa Jurídica, que tributariamente não existe qualquer distinção para as demais sociedades empresárias.

FORMATO ORIGINAL DA HOLDING

Holding não é um tipo societário (LTDA, S.A, cotas de participação e etc), é definida pelo objeto social que a sociedade empresária explora. A forma mais clássico e simples de holding é a constituição de uma PJ com a finalidade de administrar o patrimônio de demais pessoas jurídicas, entretanto pode ser utilizada por apenas pessoas físicas ou mistas entre PF e PJ, principalmente para organização de sucessão patrimonial.

DEFINIÇÕES PRELIMINARES PARA A CONSTITUIÇÃO DE UMA HOLDING

O primeiro passo é a escolha dos sócios e do tipo societário. A holding pode assumir a forma de qualquer tipo societário, mas comumente é composta em Sociedade Simples, Empresária Limitada (mais indicada) ou como Sociedade Anônima (menos comum para as holdings familiares diante de sua maior complexidade administrativa e contábil). Portanto a recomendação é pelo tipo sociedade simples ou Empresária Limitada que são mais fáceis de gerir, além de oferecer maior proteção quanto ao ingresso de terceiros na sociedade, diante do princípio do “affectio societatis” Na Sociedade Simples, ainda existe a impossibilidade de falência;

A sociedade UNIPESSOAL também é possibilidade a criação de holding, entretanto, por não haver a figura de pluralidade de sócios, com o falecimento do sócio único, é necessário a abertura de inventário.

É possível determinar uma cláusula contratual societária que ocorrendo FALECIMENTO de qualquer dos SÓCIOS, fica vedada a transferência das quotas aos herdeiros respectivos (herdeiros não subirão à sucessão empresarial), partilhando as quotas do sócio falecido igualmente entre os sócios sobreviventes, contudo, resguardando direito à INDENIZAÇÃO aos herdeiros do falecido (indenização do patrimônio societário correspondente às quotas e a forma e prazo para essa indenização).

Dentro de todo este contexto poderão ser estipuladas várias possibilidades de proteção, como doação com reserva de usufruto, cláusulas de incomunicabilidade, impenhorabilidade, inalienabilidade, cláusulas que protegem o patrimônio dos sucessores em relação a terceiros, pois o contrato social é a alma da holding, devendo o advogado desenvolver cláusulas que atendam o objetivo do seu cliente dando efetividade ao “pacta sunt servanda”.

CLÁUSULAS NECESSÁRIA PARA CONSTITUIÇÃO DE UMA HOLDING

→ Denominação social e sede;

→ Denominação do Objeto Social;

→ Regulamentar a administração;

→ Valor da integralização dos bens na Holding (capital social):

→ Destinação dos bens: (i) uso pessoal; (ii) venda; (iii) aluguel

→ Regime Tributário escolhido: (i) Lucro Real vs (ii) Lucro Presumido;

→ Balanço e Prestação de contas

→ Alienação de quotas

→ Retirada de sócios

→ Regulamentar sobre abertura da sucessão;

→ Exclusão do sócio

→ Dissolução da sociedade, dentre outras especiais como:

- Administração vitalícia

Regras para a sucessão de sócios que vierem a falecer

Administrador Não Sócio ou cláusula mandato

Direitos Políticos

Estipulação do Quórum – Cláusula de Unanimidade e Poder de Veto

Acordo de sócios

Cláusula Anti-diluição

Cláusulas Tag Along e Drag Along

Doação com reserva de usufruto

Cláusula de reversão

Cláusula de impenhorabilidade, inalienabilidade e incomunicabilidade

Direito de Reversão na doação de cotas

Direito de Retirada

Apuração de Haveres

Distribuição desproporcional de lucros

Garantia de distribuição de lucro

Call Option e Put Option

Exclusão extrajudicial de sócio

Cláusula arbitral na hipótese de conflito entre os sócios

APORTE, SUBSTITUIÇÃO PATRIMONIAL

MOMENTO DE CONSTITUIÇÃO BLINDAGEM

O aporte de capital social (transferência patrimonial do sócio à holding) na constituição ou integração de maior patrimônio à Holding, nada mais e que um aumento do capital social da empresa que reverte em benefício do sócio que aportou quotas (societárias) ou ações da Holding (S.A) em seu favor.

O APORTE pelo sócio tem uma natureza tributária distinta, pois não é doação (não incide ITCMD), igualmente não é comprova e venda (não incide ITBI), logo essa movimentação financeira/patrimonial é realizada em nome da Holding gera uma natural blindagem tributária pois a transferência de veículos e valores monetários (dinheiro) estão isentos de tributação na modalidade de aporte ou realização de Capital. Entretanto toda a constituição do capital social deve ser objeto descrito no contrato social da holding e registrado na junta comercial. Na pratica o patrimônio sai do descritivo do IR do sócio e retorna como quotas sociais da holding (substituição).

Os BENS IMÓVEIS por sua vez, seguem a regra de imunidade prevista na CF/88 (Art. 156, II e §2º da CF e art 37 do CTN, §§ 1º, 2º, 3º):

Art. 156. Compete aos Municípios instituir impostos sobre:

II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;§ 2º O imposto previsto no inciso II:

I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos decorrente de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda desses bens (imóveis) ou direitos, locação de bens imóveis ou arrendamento mercantil;

O CTN vem para explicar e determinar o que é ATIVIDADE PREPONDERANTE expressa da na CF/88:

Art. 37. O disposto no artigo anterior não se aplica quando a pessoa jurídica adquirente tenha como atividade preponderante a venda ou locação de propriedade imobiliária ou a cessão de direitos relativos à sua aquisição.

Na prática o pedido de isenção deve ser requerido/formulado junto a própria prefeitura de localidade do imóvel , comprovando que não a transação não será para objeto de locação e venda. Após analise, se deferido, fica então a holding proibida de alugar e vender o imóvel, sobpena de ser exigido o imposto que se deu a isenção.

§ 1º Considera-se caracterizada a atividade preponderante referida neste artigo quando mais de 50% (cinqüenta por cento) da receita operacional da pessoa jurídica adquirente, nos 2 (dois) anos anteriores e nos 2 (dois) anos subseqüentes à aquisição, decorrer de transações mencionadas neste artigo.

§ 2º Se a pessoa jurídica adquirente iniciar suas atividades após a aquisição, ou menos de 2 (dois) anos antes dela, apurar-se-á a preponderância referida no parágrafo anterior levando em conta os 3 (três) primeiros anos seguintes à data da aquisição.

§ 3º Verificada a preponderância referida neste artigo, tornar-se-á devido o imposto, nos termos da lei vigente à data da aquisição, sobre o valor do bem ou direito nessa data.

§ 4º O disposto neste artigo não se aplica à transmissão de bens ou direitos, quando realizada em conjunto com a da totalidade do patrimônio da pessoa jurídica alienante.

MOMENTO DA CONSTITUIÇÃO DA HOLDING FAMILIAR: Importante lembrar que a transferência patrimonial da PF à Holding em tempo de havendo credores constituídos à época (passiveis de saltar com o patrimônio transferido para Holding) não surtirá o efeito de blindagem, podem ser considerada fraude contra credores (fraude a execução) que descaracteriza qualquer operação de transferência patrimonial.

Por isso e extremamente importante que a holding seja constituída em momento em que o patrimônio que a compõe esteja livre e desimpedido de qualquer ônus ou encargo, para que possa produzir efeitos (anulação da transferência patrimonial por fraude contra credores).

HOLDING IMOBILIÁRIA: é a constituição de uma PJ com a finalidade de realizar a gestão de imóveis pois nas operações imobiliárias através de uma Holding traz vários benefícios.

→ Diminuição da carga tributária nas locações (IR);

→ Proporciona reunir investidores (sócios) para adquirir bens ou realizar construções pela holding (ampliar segmentos dos sócios);

→ Venda de imóveis através da cessão de quotas societárias (os bens de propriedade da holding podem ser transferidos ao comprador por substituição de todos os sócios pelo comprador no quadro societário);

HOLDING e os EFEITOS DO CASAMENTO

BLINDAGEM PATRIMONIAL

Constituída uma holding antes do casamento (união estável) não há comunicação do patrimônio da holding, pois as quotas sociais ou ações foram adquiridas anteriores ao ato jurídico de constituição da holding.

Inclusive toda a valorização das quotas sociais e investimentos decorrente destas (desde que dentro da holding) são decorrentes das quotas sociais adquiridas antes do casamento, e igualmente não se comunicam com o casamento. As quotas sociais ou ações serão sempre as mesmas, adquiridas antes do casamento. Isto porque, após o casamento ou união estável não haverá acréscimo de patrimônio em nome da Pessoa Física e sim em nome da holding. Há a possibilidade inclusive de o sócio retirar pró-labore mensal desta empresa. Entretanto, se houver acúmulo patrimonial deste pró-labore retirado pela PF, deste acúmulo patrimonial de pessoa física cabe a comunicação patrimonial decorrente do regime de bens do casamento (por ser patrimônio adquirido na constância do casamento).

SUCESSÃO FAMILIAR ATRAVÉS DA HOLDING

Quando todo o patrimônio familiar está em nome da holding, fica evidente que os membros da família já são detentores do patrimônio familiar através de suas quotas ou ações (com base no capital social e não do efetivo patrimônio da empresa [apurado em inventário patrimonial]). Portanto, eventual discussão em sede de inventário será apenas para transmissão das quotas ou ações.

Mas existe a possibilidade de o próprio contrato social da holding afastar a necessidade de inventário viabilizando realizar a sucessão familiar através da própria holding, já que o contrato social prevê a distribuição de quotas no caso de falecimento, como se fosse a antecipação da partilha (chamada de sucessão societária). Para tanto, quando o objetivo é fazer a sucessão familiar dentro da própria holding deve-se conter as seguintes cláusulas:

→ No caso de falecimento de qualquer sócio não será admitida a entrada na sociedade de qualquer sucessor hereditário.

→ As quotas sociais do sócio falecido serão adquiridas pela sociedade e redistribuídas aos sócios remanescentes de forma proporcional, bastando para tanto a simples alteração do contrato social.

→ O valor das quotas sociais do sócio falecido serão apuradas pelas regras de mercado e, indenizadas aos herdeiros pela sociedade, em 60 parcelas fixas sem correção.

Não obstante a estas podem ainda, de acordo com o interesse de cada cliente, ser estipuladas várias possibilidades de proteção, como doação com reserva de usufruto, cláusulas de incomunicabilidade, impenhorabilidade, inalienabilidade, cláusulas que protegem o patrimônio dos sucessores em relação a terceiros.

→ A doação aos beneficiários se perfaz-se-á nesta data, com tudo com RESERVA DE USUFRUTO (perde a propriedade, mas assegura os direitos de exploração do bem, de administração, políticos de voto em caso de sociedade empresária, direitos de receber dividendos e etc – o usufruto se extingue com o evento morte) para gestão e administração, inclusive dos frutos, até completar maioridade/casamento/dissolução da empresa/sucessão por morte dos sócio administrador.

→ Em caso de casamento, seja a que regime for, fica estipulado que as quotas adquiridas por doação ficam gravadas com a presente cláusula de INCOMUNICABILIDADE, afastando a comunicação decorrente do regime de bens adotado.

→ As quotas sociais doadas restam gravadas com cláusula de IMPENHORABILIDADE, portanto, eventuais dívidas contraídas pelo beneficiário não se comunicam com as quotas doadas.

→ As quotas sociais recebidas por doação são gravadas com cláusula de INALIENABILIDADE, vedado aos beneficiários a alienação das quotas sociais a terceiros, sendo resguardado o direito de indenização das quotas a que fazem direito pela sociedade a seus credores, devidamente apuradas pelas regras de mercado, onde suas quotas serão divididas aos demais sócios proporcionalmente.

VANTAGENS NA TRIBUTAÇÃO EM INVENTÁRIO

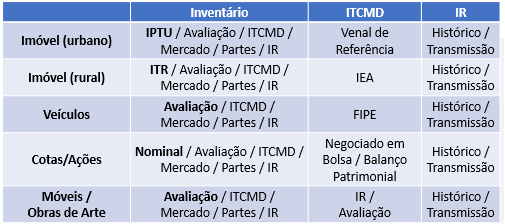

O planejamento sucessório traz vantagens tributária inclusive na partilha quando realizado o inventario, em especial pela base de cálculo sobre os IMÓVEIS aplicada entre a PF e PJ, vejamos.

✔ No inventário de PESSOA FÍSICA: os bens IMÓVEIS possuem como base de cálculo o valor de referencia do imóvel (IPTU);

✔ No inventário de PESSOA JURÍDICA: as COTAS SOCIETÁRIAS possuem como base de cálculo PATRIMÔNIO LÍQUIDO (calculado pelo VALOR DE AQUISIÇÃO);

Vejamos na prática essa vantagem: Exemplo: No ato da constituição da holding o patrimônio TOTAL integrado foi de R$ 500.000,00 que foi inteligentemente integrado pelo valor de aquisição (aquele declarado no IR), logo, aberta a sucessão, o inventário dessas cotas sociais terá recolhimento de ITCMD com base de cálculo sobre R$ 500.000,00.

Realizado o inventário sobre os bens imóveis de Pessoa Física, aberta a sucessão, a base de cálculo será o TOTAL do valor de referência dos imóveis (IPTU) nesse exemplo de R$ 1.200.000,00, logo o inventário terá o recolhimento do ITCMD sobre a base de cálculo de R$ 1.200.000,00.

BENS IMÓVEIS EM DIVERSOS ESTADOS

Outra vantagem de organização patrimonial por holding, ainda na esfera tributária é o recolhimento de imposto quando há bens imóveis em diversos Estados da federação, pois cada Estado possui uma alíquota distinta como base de calculo do ITCMD, quando a partilha das cotas societárias (BEM MÓVEL) tem alíquota única do último domicílio do falecido ao invés da localidade dos imóveis (a vantagem vai variar de acordo com a localidade do estado).

IMPOSTOS

Competência (Geral)

A competência para recolhimento dos tributos sobre bens:

➛ IMÓVEIS: situação do imóvel (ITCMD é recolhido no Estado competente)

➛ MÓVEIS: ÚLTIMO domicílio do falecido (ITBI é recolhido no Município do último domicílio do falecido).

➛ Inventário é aberto no último domicílio do falecido (independente onde estão localizados os bens)

Holding com atividade preponderantemente imobiliária: Incidência de ITBI na integralização (art. 156, II, CF)

§ 2º O imposto previsto no inciso II:

I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital […] salvo se, nesses

casos, a atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil;

ASPECTOS TRIBUTÁRIOS

MOMENTOS TRIBUTÁVEIS NO DIREITO DE FAMÍLIA E SUCESSÕES

➛ Alimentos aos filhos

➛ Alimentos ao cônjuge/companheiro

➛ Partilha de bens (Divórcio)

➛ Partilha de bens (Dissolução de união estável)

➛ Partilha (Inventário)

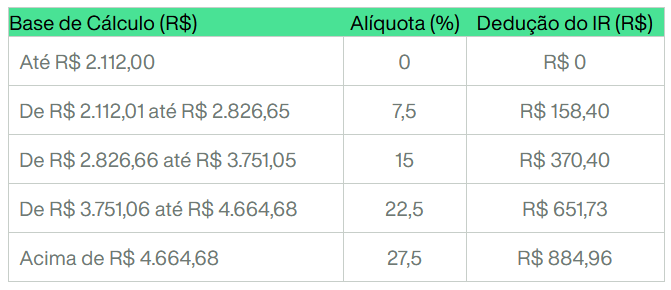

REPERCUSSÃO FISCAL DOS ALIMENTOS

➛ Tributação: em alíquota progressiva IRPF – até 27,5%;

➛ Base de Cálculo: o valor em pecúnia dos alimentos fixados (in natura não são tributáveis);

➛ Forma de Recolhimento: pagamento mensal por meio de Carnê-Leão;

➛ Informe: lançamento na DIRPF (Declaração de Ajuste Anual) do alimentante/alimentando

➛ Deduções: os alimentos pagos são deduzidos no IR da Pessoa Física alimentante.

2023

DECISÃO STF

– ISENÇÃO DO IR PARA PENSÃO ALIMENTÍCIA

A ADI 5.422 STF decretou inconstitucional a incidência do IR sobre a pensão alimentícia, considerando o caráter de bi-tribução, quando inicialmente já ocorrida sobre o alimentante, e impossibilitada de ser tributada ao alimentando por não ter natureza jurídica de RENDA a quem o recebe.

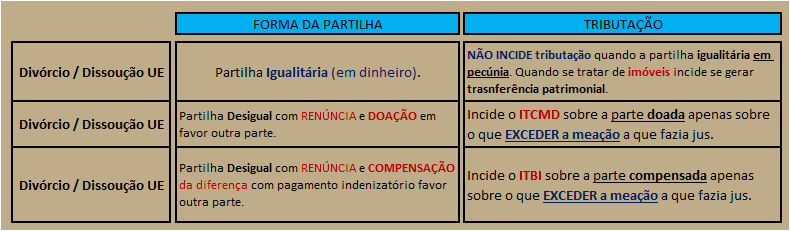

TRIBUTAÇÃO NA PARTILHA DE BENS

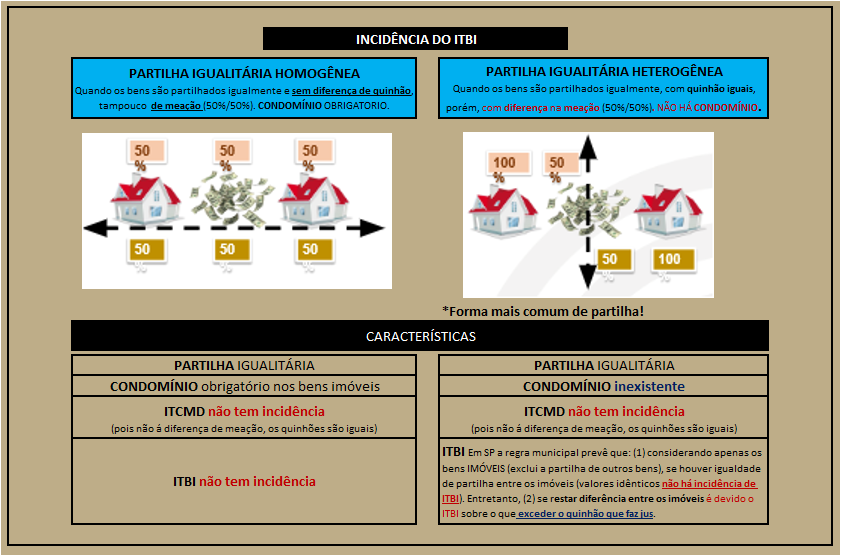

INCIDÊNCIA do ITBI

Lei Municipal

O ITBI é um imposto Municipal, portanto, para verificar as regras de incidência é preciso verificar a lei municipal para saber sobre as hipóteses de tributação. No estado de São Paulo, não incide ITBI desde que, na partilha igualitária em todos os bens

Lei Municipal nº 13.402/2002 – São Paulo

(Redação dada ao inciso pela Lei nº 13.402, de 05.08.2002, DOM São Paulo de 06.08.2002)

Art. 2º. Estão compreendidos na incidência do imposto:

VI – o valor dos imóveis que, na divisão de patrimônio comum ou na partilha, forem atribuídos a um dos cônjuges separados ou divorciados, ao cônjuge supérstite ou a qualquer herdeiro, acima da respectiva meação ou quinhão, considerando, em conjunto, apenas os bens imóveis constantes do patrimônio comum ou monte-mor.

Tributário. ITBI. Partilha de bens. Divórcio Consensual. Divisão igualitária da totalidade dos bens. Compensação. Atribuição dos bens imóveis à apelante. Operação que não se identifica como onerosa. Não incidência de ITBI. Recurso provido. (TJSP, 18ª Câm. Dir. Publico, Apelação nº 0001518-59.2010.8.26.0233, Rel. Des. Mourão Neto, j. 31.01.2013)

➛ Fato Gerador: Cessão Onerosa

➛ Base de Cálculo: valor do bem transmitido na operação

➛ Alíquota: 3% (São Paulo)

INCIDÊNCIA do ITCMD

Art. 155, I, CF

§ 1.º O imposto previsto no inciso I:

I – relativamente a BENS IMÓVEIS e respectivos direitos, compete ao Estado da situação do bem, ou ao Distrito Federal

Lei Municipal nº 10.705/2000 (alterada pela Lei 10.992/2001) – São Paulo

Artigo 2º – O imposto incide sobre a transmissão de qualquer bem ou direito havido:

I – por sucessão legítima ou testamentária, inclusive a sucessão provisória;

II – por doação.

§ 5º – Estão compreendidos na incidência do imposto os bens que, na divisão de patrimônio comum, na partilha ou adjudicação, forem atribuídos a um dos cônjuges, a um dos conviventes, ou a qualquer herdeiro, acima da respectiva meação ou quinhão.

Contribuinte do ITCMD (na Sucessão)

➛ Regra Geral: Quem recebe a herança (Herdeiro ou legatário);

➛ Cônjuge ou companheiro supérstite: Não há incidência de ITCMD sobre a meação do cônjuge ou companheiro.

➛ Legalmente Solidários no recolhimento: Tabelião, doador e donatário, pais pelos filhos menores, tutore e curadores, inventariante (art. 8º)

Prazo de Recolhimento

(art. 18, §1º)

Prazo: 15 dias do trânsito em julgado da sentença que decretou/homologou a partilha.

Na prática após a homologação de sentença, devera ser levado o formal de partilha ao posto fiscal para averiguar se há caso de reconhecimento de eventual isenção (pelo valor), por não haver excesso de meação ou promover o devido recolhimento do tributo.

Artigo 18 – Na doação, o imposto será recolhido antes da celebração do ato ou contrato correspondente.

§ 1º – Na partilha de bem ou divisão de patrimônio comum, quando devido, o imposto será pago no prazo de 15 (quinze) dias do trânsito em julgado da sentença ou antes da lavratura da escritura pública.

Base de Cálculo

NA DOAÇÃO – A base de cálculo para o recolhimento do ITCMD é a diferença entre valor recebido e a meação.

NA SUCESSÃO: (Art. 9 e 14): É Valor “Venal” (valor de mercado); Entretanto a base de cálculo nunca será inferior ao valor atribuído em avaliação judicial (10) ou fixado no IPTU (13) e em caso de bens móveis ou direitos a base de calculo será sempre o valor de mercado (14):

Artigo 10 – O valor do bem ou direito na transmissão “causa mortis” é o atribuído na avaliação judicial e homologado pelo Juiz.

Artigo 13 – No caso de imóvel, o valor da base de cálculo não será inferior:

I – em se tratando de imóvel urbano ou direito a ele relativo, ao fixado para o lançamento do Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU

Artigo 14 – No caso de bem móvel ou direito não abrangido pelo disposto nos artigos 9°, 10 e 13, a base de cálculo é o valor corrente de mercado do bem, título, crédito ou direito, na data da transmissão ou do ato translativo.

- Decreto 5502/2009: valor venal de referência

Alíquota

Alíquota do ITCMD é de 4%.

Artigo 16 – O imposto é calculado aplicando-se a alíquota de 4% (quatro por cento) sobre o valor fixado para a base de cálculo.” (NR);

ISENÇÃO

(art. 6º, II, “a”):

Para doações, fica isento o ITBI quando a diferença não ultrapassa 2.500 UFESPs (2023 R$ 85.650,00)

Artigo 6.º – Fica isenta do imposto:

I – a transmissão “causa mortis”:

a) de imóvel de residência, urbano ou rural, cujo valor não ultrapassar 5.000 (cinco mil) Unidades Fiscais do Estado de São Paulo – UFESPs e os familiares beneficiados nele residam e não tenham outro imóvel;

b) de imóvel cujo valor não ultrapassar 2.500 (duas mil e quinhentas) UFESPs, desde que seja o único transmitido;

c) de ferramenta e equipamento agrícola de uso manual, roupas, aparelho de uso doméstico e demais bens móveis de pequeno valor que guarneçam os imóveis referidos nas alíneas anteriores, cujo valor total não ultrapassar 1.500 (mil e quinhentas) UFESPs;

d) de depósitos bancários e aplicações financeiras, cujo valor total não ultrapassar 1.000 (mil) UFESPs;

e) de quantia devida pelo empregador ao empregado, por Institutos de Seguro Social e Previdência, oficiais ou privados, verbas e prestações de caráter alimentar decorrentes de decisão judicial em processo próprio e o montante de contas individuais do Fundo de Garantia do Tempo de Serviço e do Fundo de Participações PIS-PASEP, não recebido em vida pelo respectivo titular;

f) na extinção do usufruto, quando o nu-proprietário tiver sido o instituidor;

II – a transmissão por doação:

a) cujo valor não ultrapassar 2.500 (duas mil e quinhentas) UFESPs;

b) de bem imóvel para construção de moradia vinculada a programa de habitação popular;

c) de bem imóvel doado por particular para o Poder Público.

§ 1.º – Para fins de reconhecimento das isenções previstas nas alíneas “a”, “b” e “c” do inciso I, e na alínea “a” do inciso II, poderá ser exigida a apresentação de declaração, conforme dispuser o regulamento.

§ 2.º – Ficam também isentas as transmissões “causa mortis” e sobre doação de quaisquer bens ou direitos a entidades cujos objetivos sociais sejam vinculados à promoção dos direitos humanos, da cultura ou à preservação do meio ambiente, observado o seguinte:

1 – o reconhecimento dessa condição deverá ser feito, de forma cumulativa, pela Secretaria da Fazenda e, conforme a natureza da entidade, pela Secretaria da Justiça e da Defesa da Cidadania, pela Secretaria da Cultura ou pela Secretaria do Meio Ambiente, de acordo com disciplina a ser estabelecida pelo Poder Executivo;

2 – deverão ser observados os requisitos do Artigo 14 do Código Tributário Nacional e os demais previstos na legislação tributária. (NR)

§ 3.º – Vetado.”;

II – os §§ 2.º e 3.º do Artigo 14:

“§ 2.º – O valor das ações representativas do capital de sociedades é determinado segundo a sua cotação média alcançada na Bolsa de Valores, na data da transmissão, ou na imediatamente anterior, quando não houver pregão ou quando a mesma não tiver sido negociada naquele dia, regredindo-se, se for o caso, até o máximo de 180 (cento e oitenta) dias.

“§ 3.º – Nos casos em que a ação, quota, participação ou qualquer título representativo do capital social não for objeto de negociação ou não tiver sido negociado nos últimos 180 (cento e oitenta) dias, admitir-se-á o respectivo valor patrimonial.”(NR);

III – o Artigo 15:

“Artigo 15 – O valor da base de cálculo é considerado na data da abertura da sucessão, do contrato de doação ou da avaliação, devendo ser atualizado monetariamente, a partir do dia seguinte, segundo a variação da Unidade Fiscal do Estado de São Paulo – UFESP, até a data prevista na legislação tributária para o recolhimento do imposto.

§ 1.º – O valor venal de determinado bem ou direito que houver sido fixado em data distinta daquela em que ocorreu o fato gerador deverá ser expresso em UFESPs.

§ 2.º – Para os fins do disposto no parágrafo anterior, será observado o valor da UFESP vigente na data da fixação do valor venal.

§ 3.º – Não havendo correção monetária da UFESP, aplicar-se-á o índice adotado à época para cálculo da inflação, nos prazos já estabelecidos neste artigo.” (NR);

IV – o Artigo 16:

“Artigo 16 – O imposto é calculado aplicando-se a alíquota de 4% (quatro por cento) sobre o valor fixado para a base de cálculo.” (NR);

V – o Artigo 19:

“Artigo 19 – Quando não recolhido nos prazos previstos na legislação tributária, o débito do imposto fica sujeito à incidência de multa, no percentual de 0,33% (trinta e três centésimos por cento) por dia de atraso, limitado a 20% (vinte por cento).” (NR);

VI – o Artigo 32:

“Artigo 32 – Na transmissão “causa mortis”, o débito fiscal poderá ser recolhido em até 12 (doze) prestações mensais e consecutivas, a critério dos Procuradores Chefes das Procuradorias Fiscal e Regionais, no âmbito de suas respectivas competências, se não houver no monte importância suficiente em dinheiro, título ou ação negociável, para o pagamento do débito fiscal.

§ 1.º – Considera-se débito fiscal a soma do imposto, das multas, da atualização monetária, dos juros de mora e dos acréscimos previstos na legislação.

§ 2.º – O débito fiscal será consolidado nos termos do parágrafo anterior na data do deferimento do parcelamento.

§ 3.º – As prestações mensais serão calculadas, na data do vencimento, com o acréscimo financeiro aplicável ao parcelamento do ICMS.

§ 4.º – A primeira prestação será paga na data da assinatura do acordo, vencendo-se as seguintes no mesmo dia dos meses subseqüentes.” (NR).

Ganho de Capital na Doação e Herança Sucessão

➛ Competência: União

➛ Fato gerador: Variação patrimonial positiva do patrimônio por transferência (sucessão, doação, integralização, venda)

➛ Base de cálculo: Diferença entre o valor de transmissão e do custo de aquisição

➛ Sujeito passivo: quem auferiu o ganho (espólio, doador, vendedor, etc)

➛ Alíquota: 15 a 22,5%:

→ 15%: HERANÇA até R$ 5.000.000,00; DOAÇÃO até R$ 1.000.000,00

→ 17,5%: HERANÇA entre R$ 5.000.000,00 e R$ 10.000.000,00; DOAÇÃO entre R$ 1.000.000,00 e R$ 2.000.000,00

→ 20%: HERANÇA entre R$ 10.000.000,00 e R$ 20.000.000,00; DOAÇÃO entre R$ 2.000.000,00 e R$ 3.000.000,00

→ 22,5%: HERANÇA acima de R$ 20.000.000,00 ; DOAÇÃO acima de R$ 3.000.000,00.

M11 – T07 – P4